日本では税金の手続きは基本的に自主申告制となっています。個人事業主であれば確定申告を自分・もしくは税理士に依頼して自主的に申告します。

サラリーマンの場合は、勤務先で年末調整をしてもらうことになるものの、本人の扶養控除の有無や生命保険控除などの各種控除については「給与所得者の保険控除等申告書・扶養控除等(異動)申告書」などに各自で記載し提出する必要があります。

知っていなければ損することも多くあります。年末調整で還付金を増やすためにはどのような方法があるのか?どのような仕組みになっているのか?なるべく簡単に説明していきます。

年末調整の仕組みをざっくり解説

サラリーマンにとっての税務申告ともいえる年末調整の時期になりました。個人事業主と違い、サラリーマンは税金の計算を会社がやってくれるため、何も考えなくても税金の計算が終わります。

私も、最近まで何をすれば節税ができるのか分からず、知らないままに年末調整を会社にやってもらっていました。

というか、関係書類の書き方を教えてもらった記憶がない…

年末調整の計算は給与収入から様々なものが控除されて計算されていきます。ざっくり言うとこのような形で計算されていきます。

(給与収入-給与控除-所得控除)x所得税率-税額控除=所得税額

給与収入から最初に控除されるのは「給与控除」です。給与控除については給与収入に対して計算式で控除額が決まるため、節税の余地はありません。

給与収入-給与控除-所得控除で算出された金額を「課税所得」と言います。上記計算式の通り、所得税率は「課税所得」に対してかかってきます。

給与収入が多くても「所得控除」が多ければ納めるべき所得税額は少なくなる仕組みとなっています。同じ給料をもらっていたとしても所得税額に差がでる要因の一つは人によって所得控除の金額が異なるからです。

最後に控除される「税額控除」の代表的なものは住宅ローン控除です。ほか、株式投資をしていれば使う事のある配当控除も税額控除の一つです。

ここからは、節税の余地が大きい所得控除について説明していきます。

控除が増えれば還付額が増える

そんな年末調整において、節税につながる所得控除について効果が大きそうなものをいくつか説明していきます。

控除の説明をする前に、まず所得税の税率について確認してみます。(国税庁HP参照)

所得税の税率については、課税所得に応じて5%~45%までの累進課税となっています。これから説明する控除は、所得控除というもので控除できる金額に上記税率を掛けた金額が節税できる所得税の金額となります。(復興特別所得税除く)

生命保険控除

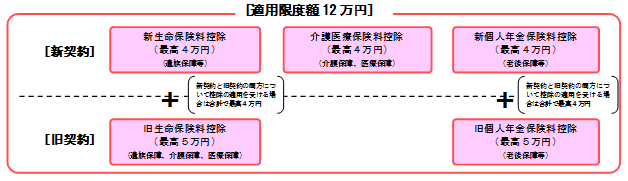

新旧あわせて5種類ある生命保険で最大で12万円の控除を受けることができます。新旧の違いは契約日が平成23年以前か以降かの違いです。生命保険・介護保険・個人年金保険の3種類があり、それぞれで上限が決まっています。同じ種類の保険をたくさん掛けても1種類の上限は4万円(旧契約は5万円)なので、12万円の控除を受けようとすると3種類すべての保険に加入する必要があります。

12万円の控除を受けると、所得税率が5%の場合は6,000円、10%の場合は12,000円、所得税が節税できます。

小規模企業共済等掛金控除

いくつか種類がありますが、確定拠出年金(iDeCo)を掛けている場合、ここに含まれます。サラリーマンの場合は月額掛金23,000円が上限のケースが多いと思うので、最大12ヶ月分で276,000円の控除を受けることができます。

276,000円の控除を受けると、所得税率5%で13,800円、10%で27,600円の節税になります。

扶養控除

生計を一にする親族で、その親族の合計所得金額が38万円以下が要件のひとつとなっています。表のとおり年齢によって控除額が変わってきます。扶養控除は所得から控除される金額が多いものになるので、対象扶養親族がいないかどうか確認することはとても大事です。

対象となる親族は6親等内の血族と3親族内の姻族までとかなり幅広くなっています。1人でも扶養親族が増えると38万円~63万円控除額が増えることとなります。38万円で5%なら19,000円、10%なら38,000円を節税できます。

配偶者控除

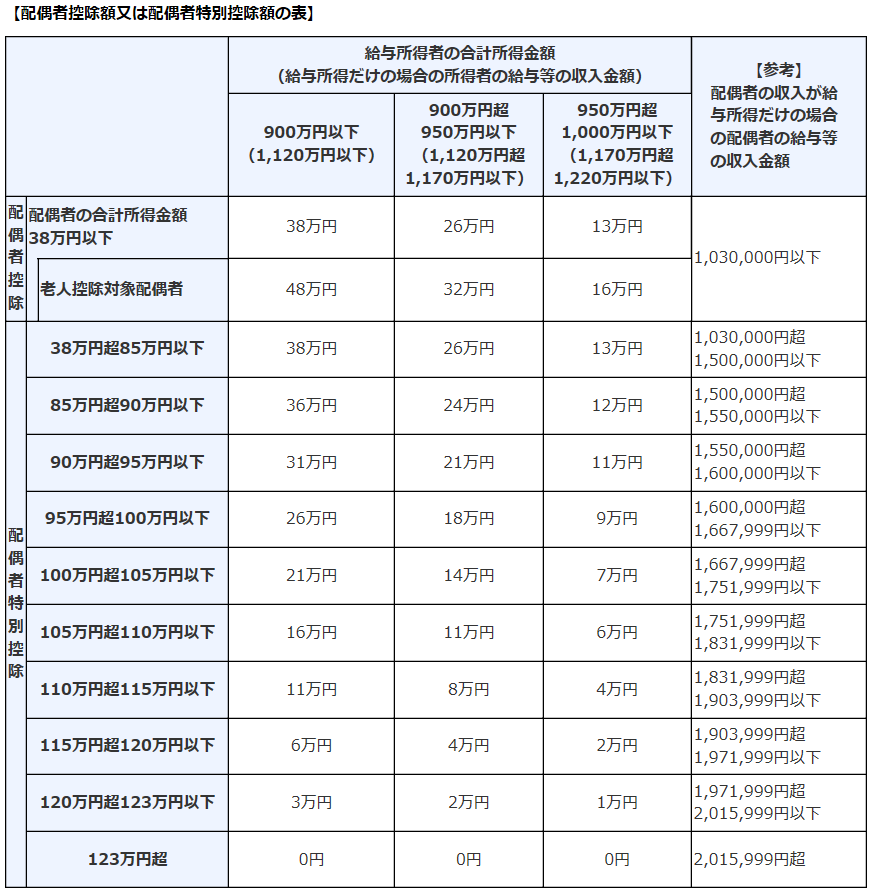

2018年より改正があり、配偶者控除の範囲が拡大されています。このことによって今まで控除を受けることのできなかった世帯も配偶者(特別)控除をとることができるようになりました。

これまで配偶者がパートでそれなりに稼いでいた家庭も、対象となってくる可能性が高いので、自分の年末調整までに配偶者の所得を確認しておくことが大事です。控除額は上記表のとおり、本人の所得と配偶者の所得に応じて1万円~38万円です。

控除はほかにも、地震保険控除や寡婦控除、勤労学生控除などもあります。一つひとつの控除額は少なかったとしても、すべて合わせれば結構な控除額になってくるので計算忘れのないように気を付けて下さい。

最初に書いたように日本は累進課税となっているため、所得の高い人ほど節税効果があります。5%の税率の人よりも20%・23%の税率の人の方が同じ控除額でも節税額が変わってきます。

年末調整は知らなくても済んでしまう制度

サラリーマンの場合、税金は給与から天引きされるため税金のことはどうしても鈍くなってしまいがちです。冒頭でも言ったように私は今まで勤務先から年末調整の書類の書き方などの説明を受けたことがありませんでした。

何度か転職してるけど1社もまともに説明を受けていません…

年末調整の書類に「何を書いたらどうなるのか」さえ分からなかったため、当時はただただメンドクサイ書類だなって思っていました。何も分からず年末調整することで結果的に余計に所得税を払っていました。

年末調整を含めた税金の制度は普通に生活していても学ぶ機会があまりありません。自身の経験で言うと「疑問を持つ」ことが学ぶキッカケになりました。

「なぜこんなに税金がかかるのか?」と疑問を持てば自然と税金の計算の仕組みにも興味が湧くし、節税する方法があるのかを調べるようになります。

払うべきものは払わないといけませんが、節税できるものはきちんと調べて節税して、資産を増やしていきたいですね!

ちなみに上記の所得控除で所得税を節税すると連動して住民税も下がります。

参考記事:年末調整で節税できるのは所得税だけじゃないっ!【住民税】

資産を増やすためには、節税・節約で浮いたお金を貯めておくだけでは中々ふえていきません。ちなみに私は、年末調整で還付されるお金は投資にまわす予定です。投資もいろいろ種類がありますが、株式投資に興味があればSBI証券がおすすめです。

SBI証券の特徴 手数料や手続きに必要な書類、その他おすすめポイントを紹介

個人的には、短期投資よりもリスクの分散されたものに長期投資する方が、投資に振り回されることが少ないため良いかと思います。

副業をしているサラリーマンは、確定申告も必要になるので注意しましょうね。